この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

スポンサーリンク

岸田内閣のおかげで時は資産運用ブーム。まさに今、投資の時代の到来だ。

そんな資産運用ブームに乗っかる形で社会人5年目の僕は投資を始めた。

ギャンブルみたいな投資は大学生時代から行っていたが、本格的に“株式投資”や税制優遇の“NISA”を始めることになった。

僕のような初心者でも、わずか1年半でその価値と面白さを実感することができた。

この記事では、資産運用を始めたきっかけから1年半の間に経験した成長、そして得た学びを共有する。

まだ資産運用を始めていないあなたに、この経験がきっかけとなり、安心してスタートできる一助となれば幸いだ。

資産運用(長期投資)を始める前に、FXや仮想通貨は経験がある。

- 2017年8月~2018年2月まで仮想通貨|バブル前から仮想通貨を初めてバブルと共に130万円近くが弾けた

- 2019年10月~2020年1月までFX|25万円から初めて26万円(1万円利益出た)になり、意味がないと感じてやめる

ギャンブルのハラハラ感は楽しいものの、お金を失う可能性があるなら辞めた方がいい。

投資をするなら意味ある投資をしたいと感じていたものの、資産運用の勉強する気がなかったため、資産運用をこれまでしていなかった。

そんなときに知ったのが「NISA」である。

友人にも、勤めていた関係者からも「NISAはとにかく早めに始めた方がいい。」と、ウザったいほど聞かされたフレーズだ。

NISAは「少額投資非課税制度」といって、ある金額までの投資収益が税金から免除される神制度。

そんな神制度は2024年に改正されるが、2023年現在の制度は「一般NISAで年間120万円まで(非課税期間5年)」「つみたてNISAで年間40万円(非課税期間20年)」のため、早ければ早いほど積み上げ式で投資額が増える。

だからこそ「NISAはとにかく早めに始めた方がいい。」といった言葉が出たのだ。

上記を理解したため、特に渋ることなくNISAを申し込み、1年半が経った。

今でもNISAの非課税枠を上限で利用している。またさらに投資金額を増やしたいために、課税対象ではあるが株式投資も行なっている。

つみたてNISAは非課税期間が20年のため、長期投資の投資手法である。

投資をしていて感じるのが「長期投資」が最も安定した運用かつ、安定的に資産が増える構造になっていると感じた。

ここで言っている安定とは、資産が減るリスクが短期投資に比べて低いため、安定と使っている。

実際には何か世界的な出来事で資産が大きく減る瞬間はありますが、長期的な視点で見ると爆発的に利益が出ます。

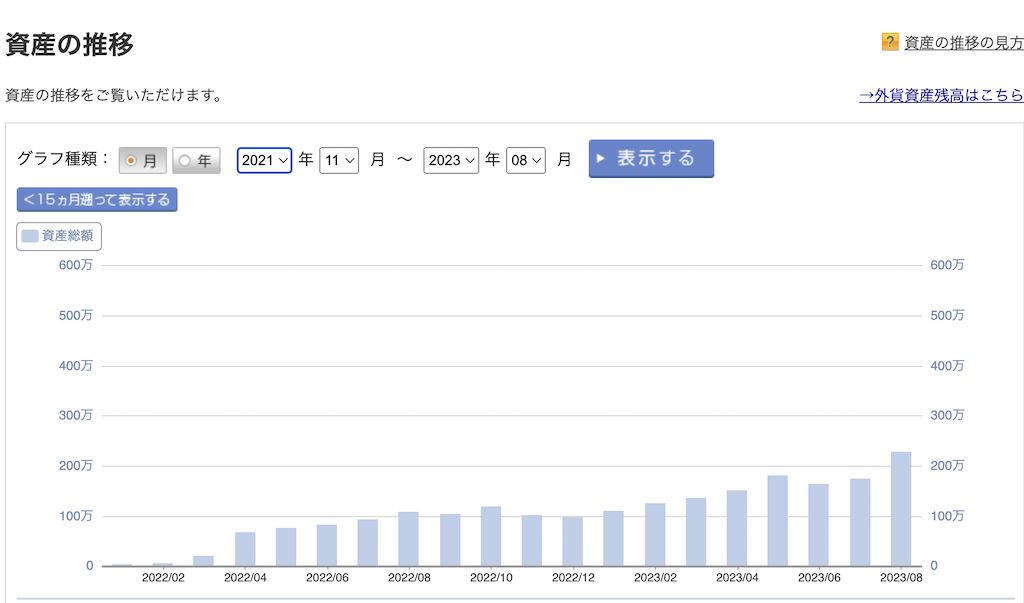

まだ1年半しか経過していないものの、保有する株式は30%以上増えている現状。

短期的な利益を追う「デイトレード」「スイングトレード」などもあるが、最も安定して資産運用する場合には長期投資が多くの人におすすめできる投資手法だ。

趣味としてスイングトレードもやっているので、その解説も今後記事にしていこうと思う。

投資初心者が投資を始めて1年半の進化をまとめる。

- つみたてNISA|2022年1月からS&P500を満額(月33,333円)を投資中

- つみたて投資|2022年10月頃から日本株(単元未満株式)や有名な米国株を定期購入

- スイングトレード|日本株と米国株で短期トレードの投資中(趣味)

- BTCつみたて投資|2022年1月からビットコインをつみたて投資

- 外国為替定期|2022年1月から米ドルを定期購入

現状の投資スタイルは上記項目に分かれていて、我ながら結構投資していると感じる。

投資成果を振り返ると、結論としては利益が出ている一方で、苦い経験もかなりあった。

2022年3月からFRBの利上げが始まり、米国株が軒並み総崩れを起こした。2022年1月から投資を始めた僕にとっては大打撃だった。

投資を始めたばかりなのに、ずっとマイナスなんだけど?てか、すごいマイナスになった…..

衝撃は凄まじくGAFAと言われる大企業も総崩れし、潰れる企業も多数あったと思う。

FRBは米国の中央銀行(日本でいう日本銀行)で、利上げは(借金の金利を上げることで)米ドルの供給量を下げ、相対的に米ドルの市場価値を高める。その結果、企業や消費者は借金がしにくいことやお金を使う不安があるので経済が停滞する。

アメリカでコロナショックで過度な物価上昇(インフレ)があったため、その対策として行われた利上げによって、株価が下がった。

この利上げ期間は2023年8月現在でも行われており、多くの投資家は利上げ緩和を待ち望んでいる。

上記の内容を理解しておけば、不安になることはなかったものの、何も知らなかった時は恐ろしくなった。

趣味でスイングトレードを行なっている。そこでの失敗談だ。

そもそも長期投資の方が投資スタイルとして練度が高いのを知っているにも関わらず、スイングトレード(短期トレード)を行なっている理由は2つだ。

- 長期投資の投資金額を増やしたい

- 上手く高値で売り抜けば、短期トレードの方が利幅が大きい

スイングトレードとは、2、3日から数週間の短期間のトレードこと。ただ僕のスタイルは3ヶ月に及ぶこともある。

最低株価が10%増すれば良いし、2倍株、上手くいけば10倍株を狙う世界線のトレードをしている。

そんなときに興味が出たM社の株を調べた上で購入。(資金は少ないので100株分購入)

購入して2週間で5%上昇はした。狙ってる幅としては足りないため、資金を100株分追加購入して待つ。

その後に10%、15%、20%と段階的に下落。その下落は理解できなかったため、僕の知らないところで何かが起きている重い不安に駆られる。

結果的に投資してから1ヶ月半後に売り。15%損で絶望した。

しかし、話は急展開。売却してから2日後に株価は僕が買い付けた金額まで上昇。

その後5日間かけて50%上昇して、かなり高値をつけてしまった。

他にも20%株価が上昇して売ったけど、実際には2倍株になった。など。失敗談はかなりある。

学びとしては、不安に襲われて投げ売りをしてはいけない。ただ、売り時を間違えると塩漬けになってしまう。投資は難しい。

資産運用とは、単にお金を増やすだけの行為ではない。僕が投資から学べたのが下記の4つある。

- 日本・世界情勢の知識

- 稼ぎに対する考え方

- 税金に対する考え方

- 分散・長期投資の重要性

特に印象的だった「稼ぎ」と「税金」について紹介したい。

投資はお金がお金を生み出してくれる。労働せずに対価を得られるから、誰もが魅力的に思うだろう。

しかし、1年半の投資経験をして気づいた。投資で年利4%でたら高いと言われる世界線。あまりにも残酷だし、お金が増えない。

仮に1000万円投資できたとして、上手くいって年利4% = 40万円が利益だ。これは年間の数字。

この経験から学ぶことは、少ない投資資金で投資するよりも稼いでしっかりお金を増やす方がいい。

だから割に合う仕事、割に合う働き方を選びながら、長期投資で投資資金を増やしていく方が利口に思える。

ハイクラス転職や副業を選ぶのが妥当な選択肢だと思う。稼ぎで1000万円以上を稼ぎながら、長期分散投資が理想だ。

結論として、給与所得433万円(額面)以上もらっている人は、必ず投資を行った方がいい。

なぜなら株式投資による課税は20.315%まで、だからだ。圧倒的に投資利益の方が課税所得が低い。

なぜ労働してる人の方が税率が高いのか。理由はわからないが、僕は日本国が労働するよりも投資家になろうと言ってるようにも聞こえる。(もしくは今の投資家が税金を払いたくないために政府に働きかけをしてるか)

ちなみに給与課税は下記の所得税区分になっている。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

給与所得控除が65万円、基礎控除が38万円を差し引いて給与695万円(つまり額面798万円)までは所得税が20%だ。

ただ住民税10%前後(どこの地域もほとんど変わらない)を加えると、合計の税率は30%になる。

株式投資による課税20.315%と比べると、税額は約10%も高い。他にも消費税など様々な税金がかかっていて、労働者には世知辛い世の中なのだなとも感じる。

このセクションでは、次の1年半(つまり投資経験3年目)に向けての考えを共有する。

方針としては下記の3つで進めていく。

- 稼ぎの最大化

- 長期分散のドルコスト平均法投資

- スイングトレードで目利きを養う

それぞれ説明する。

僕は会社を経営している。個人事業主が法人化した程度の小さな会社だ。

まだまだ営業不足で取引量も法人にしては少なく、成長の余地は全然ある。

したがって、役員報酬は少ない。会社の売上・利益を上げることで、自分の稼ぎを最大化したい。

当ブログは個人の遊び程度に本気で取り組むが、それ以上に会社の売上は本気で取り組むように努力する。目標は年商1億円だ。

ドルコスト平均法の投資を引き続き行い、投資金額を増額させつつ、粛々と投資を広げていく。

ドルコスト平均法は、一定の期間ごとに一定の金額で投資を続ける方法。例「毎月1万円を投資信託や株に投資する」など。これにより、高いときも安いときも同じ金額で投資するため、長期的には平均的なコストで投資をすることができる。

上記の方法でスイングトレード以外は、投資をしている。

- つみたてNISAの場合は満額33,333円を投資し続けている。

- 定期購入で日本株(単元未満株式)を数種類、合計10万円程度を投資続けている。

- ビットコインを月合計1万円(毎日つみたて)を行っている。

さすがに日本株に10万円は家計がキツいため、減資すると思うけど、上記の流れは大きく変えない。

1番リスクが低いドルコスト平均法のメリット・デメリットをまとめる。

メリット

- 市場のタイミングを気にしなくて良い|いつが最高の投資タイミングかを予測するのは難しいですが、ドルコスト平均法を利用すると、その必要がない。

- 心理的な安定|一定の額を定期的に投資することで、市場の短期的な変動に動じにくい。

- 平均的なコストでの投資|高値での購入もあれば、低値での購入もあるため、長期的には適切な平均コストでの投資になる。

デメリット

- 急な市場の上昇に乗り遅れる可能性:全額を一度に投資した場合より、市場が急激に上昇した場合の利益は少なくなる可能性がある。

- 継続的な投資のコミットメントが必要:一定の期間、一定の金額を継続的に投資する必要があるため、そのコミットメントを維持することが求める。

総じて、ドルコスト平均法は「市場の予測の難しさ」「感情の動き」に振り回されることなく、継続的に投資を行いたい人におすすめ。

資産運用には多くの魅力があるが、もちろんデメリット(リスク)がある。

ただ一言伝えるとすると、投資は早いうちに始めた方がいい。時間が味方になってくれる。

- 資産の成長:適切な運用により、預金だけでお金を預けている場合よりも高いリターンが期待できる。

- インフレ対策:投資による収益が、物価の上昇率を上回ることで実質的な資産の価値を守ることができる。

- 資産の多様化:異なる種類の投資を行うことで、一つの資産クラスや市場の下落リスクから資産を守ることができる。

- 資本の損失リスク:市場の動向や選択した投資先の業績により、投資した資金が減少する可能性がある。

- 流動性の制約:特定の投資先にお金を固定することで、急な必要時に資金を引き出すことが難しくなる場合がある。

- 情報過多と混乱:数多くの投資情報に接することで、どの情報を基に判断すればよいのか迷うことがある。

投資の始め方や具体的に僕がやっている投資方法については、別記事で紹介していく。

ここまで読んでくれたあなたには感謝している。何かの参考になれば嬉しい。

スポンサーリンク